Un vistazo al sector de semiconductores

Los semiconductores, también conocidos como circuitos integrados, sirven para el procesamiento de información y almacenamiento de memoria. Hoy en día se encuentran en cualquier aparato electrónico, desde computadoras y teléfonos celulares hasta coches. Con el avance tecnológico de los últimos años y la llegada de la inteligencia artificial, el número de chips en el mundo se incrementa año con año de manera sustancial.

Como ejemplo, en la industria automotriz, en 2005 el sistema electrónico de un coche representaba el 30% del costo total de un automóvil. Ahora, con tecnologías como el GPS, bluetooth, sistema ABS y control de baterías, se estima que para 2030 el sistema electrónico represente más del 50% del costo total.

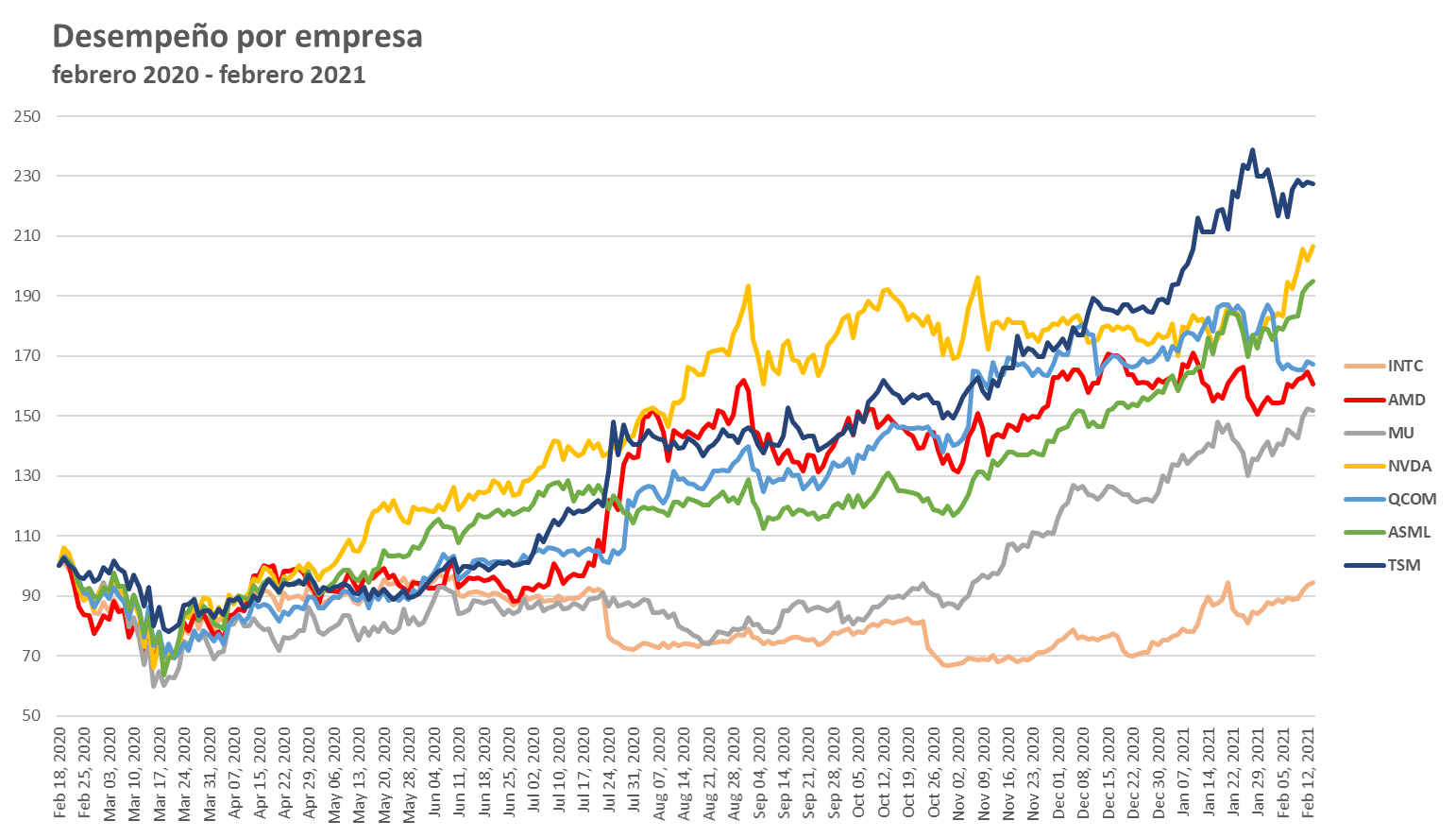

En 2020 la venta total mundial de semiconductores fue de $433 mil millones de dólares, que representa a un crecimiento de 5.1% vs 2019. Para este año, de acuerdo con la SIA (Semiconductor Industry Association), se estima que las ventas tengan un crecimiento de 8.4%, apoyado por los cambios de hábito ocasionados por la pandemia (mayor uso de equipos de cómputo) y una recuperación económica mundial.

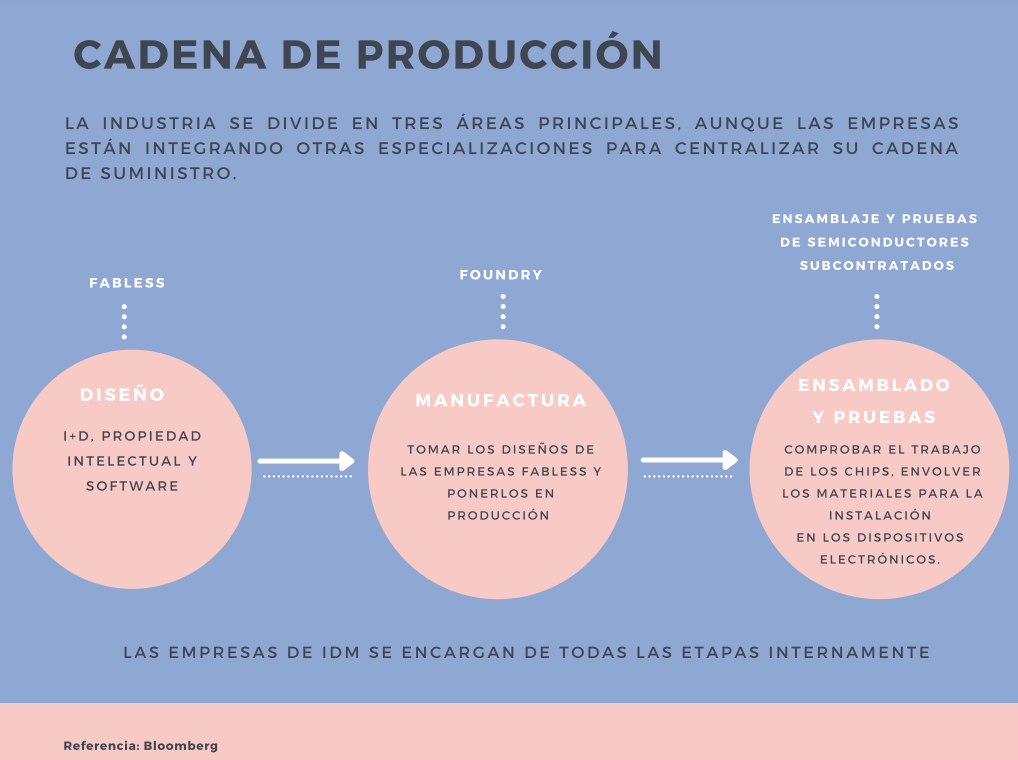

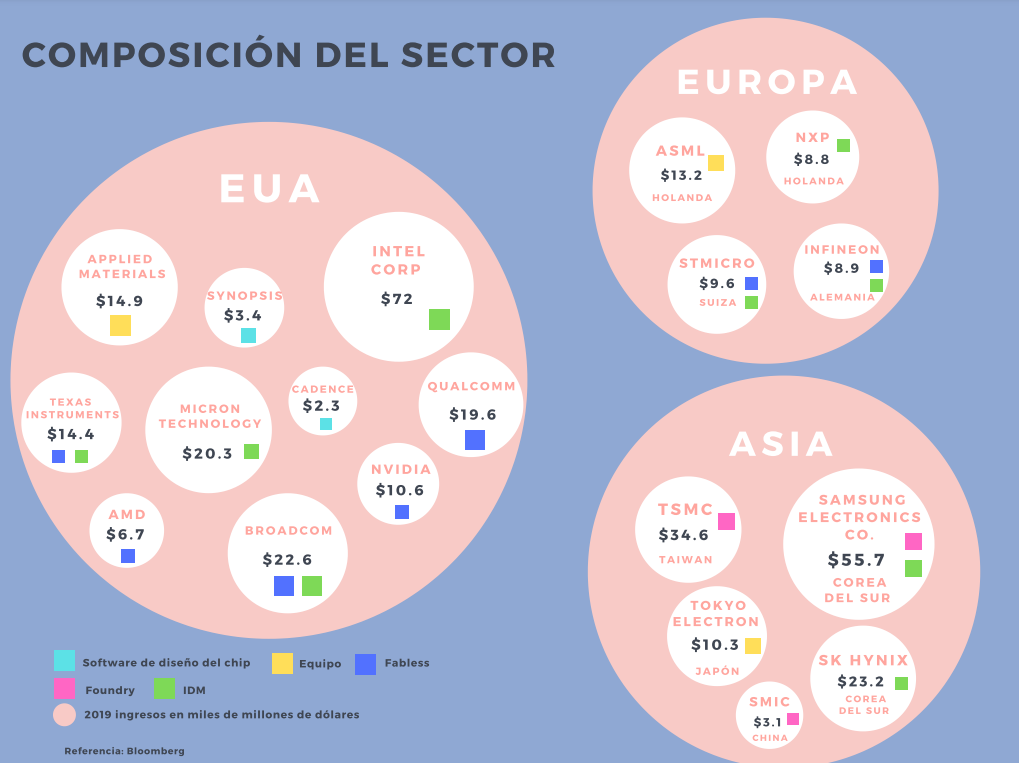

La industria de los chips está dominada por un pequeño número de grandes empresas con presencia en pocos países. A grandes rasgos, el sector se divide en cuatro grupos.

- Fabless (sin fábrica): Aquellas empresas que carecen de una planta de fabricación y se especializan en el diseño y comercialización de los chips. Ejemplo: AMD, Nvidia y Qualcomm. Para la producción de sus semiconductores contratan a empresas especializadas.

- Foundry (fundidora): Compañías que se dedican exclusivamente a la producción de chips. Reciben órdenes de las fabless. Ejemplo: TSMC y SMIC.

- IDM (Integrated Device Manufacturer): Son empresas que integran todas las etapas “en casa”. Diseñan, manufacturan y venden sus propios chips. Ejemplo: Intel Corp, Micron Tech y SK Hynix.

- Equipo: Empresas que se especializan en la fabricación de máquinas para la producción de semiconductores. Proveedores de sistemas de fotolitografía. Ejemplo: ASML, Applied Materials y Tokyo Electron.

Escasez y dependencia con Taiwán

En las últimas semanas, empresas de la industria han comenzado a reportar una escasez generalizada de chips. Apple (uno de principales clientes de Qualcomm) dijo en un comunicado que las ventas de su iPhone se estaban viendo frenadas por falta de disponibilidad en componentes para sus smartphones. Asimismo, compañías del sector automotriz se han visto afectadas. Ford anunció que su producción de autos caerá 20% en los primeros meses del año por falta de semiconductores. GM se unió dando a conocer que continuará con recortes de producción en sus plantas de EUA, Canadá y México hasta mediados de marzo. Y Yoshihisa Kainuma (CEO de Minebea Mitsumi) comentó en una entrevista que los retrasos en la producción de chips podrían también llegar a impactar negativamente a la industria de la aviación.

Lo anterior ha provocado que el precio de componentes clave para la fabricación de celulares y pantallas se haya incrementado en hasta un 15% entre los últimos 3 a 6 meses.

La escasez global de chips se explica principalmente por dos motivos. En primer lugar, con la llegada de la pandemia, las empresas fabricantes se vieron afectadas al tener que suspender parte de su producción como cumplimiento de las medidas de control de contagio. Esto se combinó con el boom en la demanda de productos electrónicos ante el cambio en el estilo de vida de las personas. En segundo lugar, – en un intento por disminuir el desarrollo tecnológico de China – el año pasado Trump impuso restricciones a la empresa Semiconductor Manufacturing International (SMIC), la fundidora más grande de China, impidiéndole obtener equipos avanzados de fabricación de chips y dificultándole la venta de sus productos terminados a empresas vinculadas con Estados Unidos. Esto obligó a las compañías del sector a concentrar sus órdenes con el competidor y la fundidora más grande del mundo, Taiwan Semiconductor Manufacturing (TSMC). Provocando así un cuello de botella en la cadena de suministro a nivel mundial.

Los puntos anteriores pusieron en evidencia la dependencia con Taiwán y la fragilidad del correcto funcionamiento de la industria ante cualquier riesgo geopolítico dada la complicada relación de China con Taiwán.

Poder tecnológico

Dado lo anterior, los gobiernos y empresas en Estados Unidos y Europa han comenzado a reaccionar.

Líderes como Intel, AMD y Qualcomm enviaron la semana pasada una carta a la Casa Blanca solicitando fondos para apoyar la investigación y manufactura de chips dentro del país. Argumentando que, en 1990 EUA producía el 37% de los semiconductores del mundo y hoy apenas el 12%. Aunado a lo anterior, desde el año pasado en el congreso ya se trabaja en “CHIPS for America Act” que considera un monto de $25 mil millones de dólares para invertir en el sector. Asimismo, TSMC y Samsung planean invertir $12 y $10 mil millones de dólares, respectivamente en plantas de fabricación en Arizona y Austin, Texas.

Por otro lado, en Europa buscan reforzar la soberanía tecnológica del bloque a través de una inversión pública y privada por $30 mil millones de euros. Intentando así elevar la participación de la Eurozona en el mercado mundial de chips del 10% al 20% De igual manera, la canciller Angela Merkel y el presidente Emmanuel Macron, reconocieron la urgencia de fortalecer su propia industria de semiconductores. En ese sentido, están alentando a TSMC para que invierta en plantas dentro del Unión Europea.

Lo que está sucediendo en la industria de semiconductores es una representación del reacomodo económico/comercial y político que continuaremos viendo hacia delante en el mundo. Las grandes potencias se han dado cuenta de la importancia de mantener control y no depender de otros países en industrias clave como energía, salud y tecnología. Esto obliga a empresas a desglobalizarse y buscar establecer sus operaciones en una sola región. En ese sentido, es probable que veamos al mundo dividirse en tres grandes bloques: Norteamérica, Europa y Sudeste Asiático incluyendo China. En donde el dominio tecnológico será la variable que distinga a las superpotencias del resto.

Referencias:

Leswing, K. (2021, February 10). Why there’s a chip shortage that’s hurting everything from the PlayStation 5 to the Chevy Malibu. Retrieved February 16, 2021, from https://www.cnbc.com/2021/02/10/whats-causing-the-chip-shortage-affecting-ps5-cars-and-more.html

Wu, D., Savov, V., & Mochizuki, T. (2021, February 5). Chip Shortage Spirals Beyond Cars to Phones and Consoles. Retrieved February 16, 2021, from https://www.bloomberg.com/news/articles/2021-02-05/chip-shortage-spirals-beyond-cars-to-phones-and-game-consoles

Crawford, A., Dillard, J., Fouquet, H., & Reynolds, I. (2021, January 25). The World Is Dangerously Dependent on Taiwan for Semiconductors. Retrieved February 16, 2021, from https://www.bloomberg.com/news/features/2021-01-25/the-world-is-dangerously-dependent-on-taiwan-for-semiconductors

Kharpal, A. (2020, September 13). China wants its semiconductor industry to catch up with the U.S. — but that won’t be easy. Retrieved February 16, 2021, from https://www.cnbc.com/2020/09/14/china-semiconductor-industry-tries-to-catch-up-with-us-chip-makers.html