La rápida recuperación de los mercados respalda la idea de la permanencia

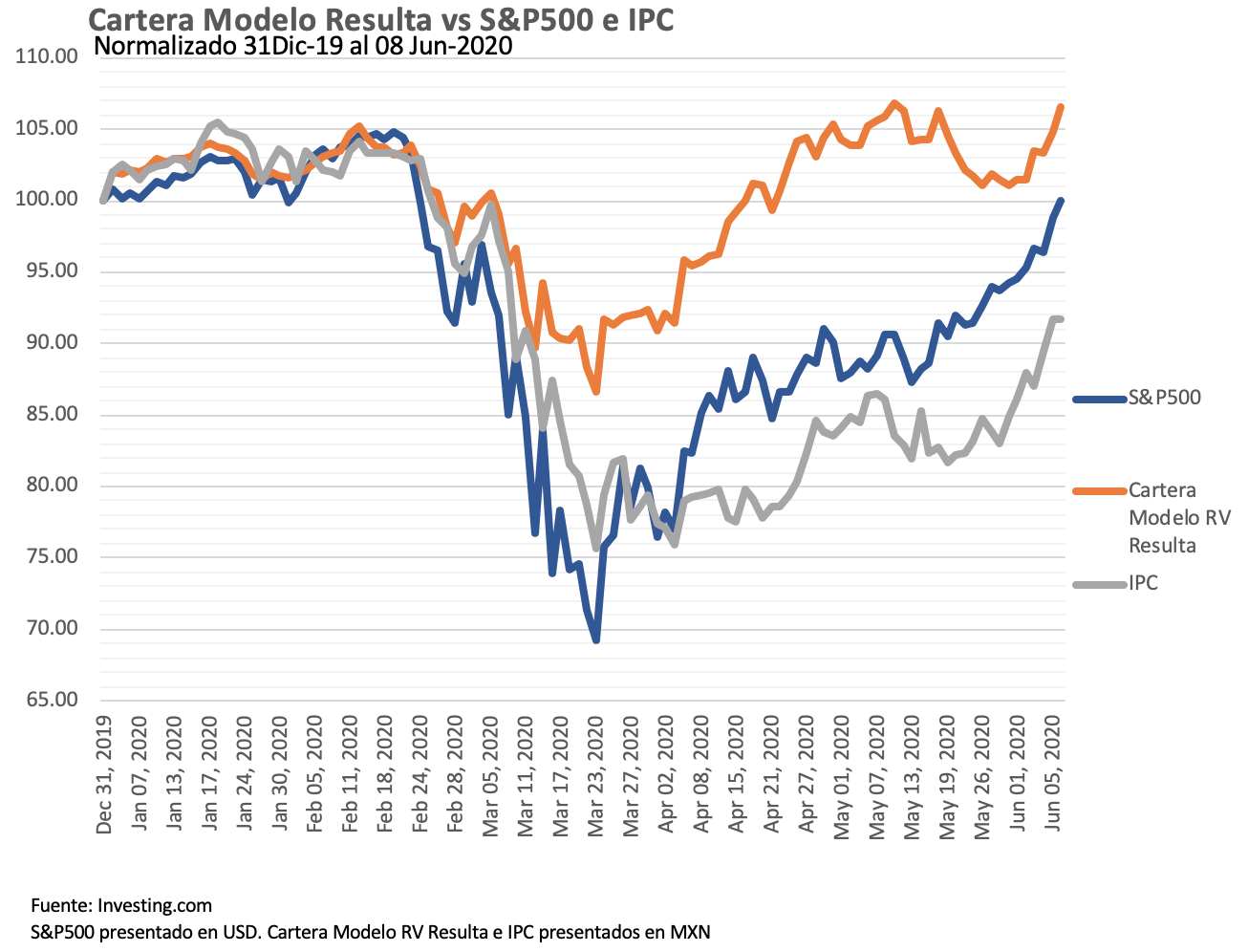

Durante los meses de marzo y abril, las bolsas del mundo enfrentaban momentos complicados en términos de pérdidas y volatilidad. En su punto mínimo, el S&P500 llegó a cotizar con una pérdida de -30% en el año y el IPC de -24%. Y es que no era para menos, en esos momentos el mundo estaba quizás viviendo el momento más crítico de la emergencia sanitaria por el Covid-19 y enfrentaba un complicado panorama económico a consecuencia del cierre de las economías como medida de control para el contagio. Los datos económicos que se publicaban mostraron shocks tanto del lado de la oferta como de la demanda, las expectativas de crecimiento económico se redujeron de manera considerable y el cierre de empresas y despidos se hizo presente en los encabezados de los diarios más importantes. Inclusive, el Fondo Monetario Internacional (FMI) mencionó que la crisis podría convertirse en la peor de los últimos 100 años.

A pesar de que aún se está lejos de superar la crisis sanitaria y económica (especialmente en los países emergentes), parece que los índices bursátiles ya han tocado el mínimo e incluso han mostrado una recuperación sumamente rápida a los niveles pre-crisis. En el caso del NASDAQ, éste lleva una recuperación de 45% desde el mínimo de marzo y ahora se ubica en un nuevo máximo histórico sobre los 9,924 puntos.

La importante recuperación en las bolsas viene al tiempo en que los gobiernos han comenzado a reabrir lentamente sus economías y algunos indicadores económicos han empezado a mostrar mejoras. El ejemplo más claro ha sido el reporte del empleo de mayo en Estados Unidos. El viernes pasado el consenso del mercado estimaba una pérdida de -7.5 millones de empleos y una tasa de desempleo de 19%. Sin embargo, el reporte arrojó una sorpresiva creación de 2.5 millones de empleos, ubicando la tasa de desempleo en 13.3%.

Sorpresas positivas en indicadores económicos como la anterior, los fuertes estímulos monetarios y fiscales por parte de bancos centrales y gobiernos, los altos niveles de liquidez en el mercado y los bajos réditos en papeles de deuda han brindado a los mercados de un escenario favorable para justificar los últimos rally’s.

Hacia delante

A pesar del optimismo que pueda haber, los niveles en los que actualmente cotizan las bolsas comienzan es verse caros. Por múltiplo P/U el S&P500 cotiza en 22.5x vs 22.7x promedio 3A. La fuerza y rapidez con la que se han recuperado los mercados combinado con aún importantes riesgos latentes sugiere que a corto plazo las bolsas puedan observar un ajuste. Dentro de los principales riesgos que pudieran materializar una toma de utilidades están:

- Segunda oleada de contagios.

- Nuevas tensiones entre las relaciones de EUA-China.

- Elección presidencial en EUA (una victoria de los demócratas).

- Estancamiento o deterioro en los indicadores económicos.

El poder de la permanencia

A finales de marzo les compartimos a nuestros clientes un análisis en donde señalamos que, para el caso de portafolios patrimoniales de largo plazo, la mejor estrategia de inversión ante fuertes correcciones del mercado es permanecer invertidos. En el estudio se analizó que, el índice ACWI terminó en 21 de los últimos 30 años con un rendimiento total positivo sin importar que incluso en la mitad de esos periodos la cotización mínima llego a ser negativa por doble dígito.

Durante una crisis es difícil soportar la volatilidad. Si bien puede ser tentador retirarse del mercado, los inversores estarían perdiendo la posibilidad de un rebote en los precios y la oportunidad de obtener ganancias (tal y como lo observamos en los últimos meses). Históricamente la mejor forma de sobrellevar la volatilidad de los mercados es manteniendo el rumbo con un plan de inversión a largo plazo y una cartera bien diversificada.