Invertir de acuerdo al ciclo económico

La emergencia sanitaria por el Covid-19 ha provocado una de las peores crisis económicas a nivel mundial en los últimos 100 años. A partir del primer trimestre del 2020 hemos observado cifras económicas devastadoras con caídas significativas en el PIB, inversión, producción industrial e incrementos importantes en las tasas de desempleo. Sin embargo, los datos más recientes indican que lo peor ha pasado y pareciera que ahora comenzará una recuperación a nivel global que se prolongaría durante los próximos tres años.

La etapa en la que entrará la economía mundial se le conoce en el ciclo económico como fase de recuperación. Esta se caracteriza por ser un periodo de crecimiento sostenido. Comúnmente en el tiempo que dura la recuperación, el PIB crece, el ingreso aumenta y el desempleo disminuye. Lo anterior sucede en parte por el soporte que tanto gobiernos como bancos centrales brindan a través de política fiscal y monetaria. En ese sentido, los recursos productivos que estuvieron bajo presión durante la recesión vuelven emplearse para producir bienes y servicios destinados al consumo o a la producción de nuevos.

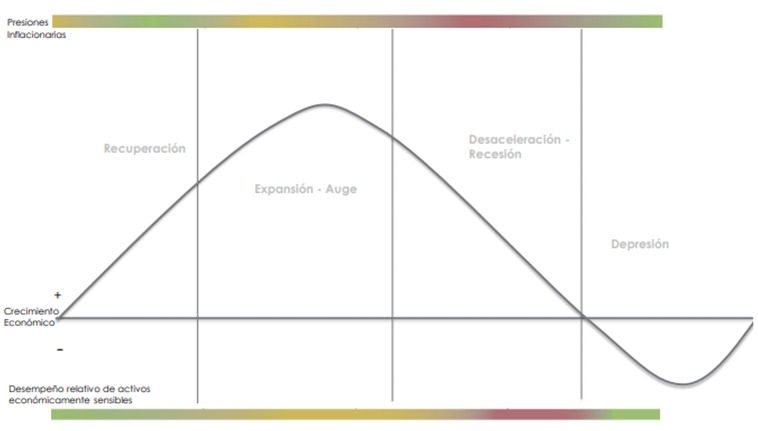

Dentro del ciclo económico, la recuperación se da después de un periodo de contracción económica conocido como recesión y culmina dentro del periodo de expansión en la fase de auge. Lo anterior tiene un comportamiento que se repite de manera cíclica y aunque los ciclos económicos dependen en tiempo por diversos factores, normalmente tienen una duración de 7 a 11 años. En ese sentido, tomando en cuenta que el último ciclo económico inició en 2009 después de la crisis financiera global y culminó con la crisis del Covid -19 en 2020, el próximo año estaremos iniciando un nuevo ciclo económico.

En términos de inversión en bolsa, resulta conveniente para carteras patrimoniales de largo plazo invertir de acuerdo con el ciclo económico. Históricamente en cada una de las fases existen sectores y empresas que por sus características particulares tienen un desempeño superior al resto. Es por ello importante identificar la fase en la que se encuentra la economía para establecer la mejor estrategia de inversión y lograr así un rendimiento por arriba del mercado.

Como hemos señalado en ediciones previas, durante una recesión es positivo invertir en empresas y sectores defensivos que tengan un modelo de negocio resiliente el cual permita tener un flujo de efectivo positivo. Esto resulta muy diferente en los periodos de recuperación. Durante la recuperación, las tasas bajas incentivan el gasto a través del crédito lo cual termina siendo beneficioso para los sectores económicamente más sensibles como el financiero, consumo discrecional, industrial e inmobiliario.

En este momento el índice bursátil S&P500 lleva un rendimiento positivo de 47% desde los mínimos alcanzados en marzo y apenas se encuentra 5.0% por debajo de su máximo histórico alcanzado hace apenas dos semanas. Este comportamiento se debe al importante desempeño que el sector tecnológico ha mostrado derivado de los nuevos hábitos de consumo y comunicación que el distanciamiento físico obliga. En ese sentido, aunque pareciera que la bolsa se encuentra cara, la realidad es que el resto de los sectores que componen el índice continúan cotizando a precios de descuento. Entre estos sectores se encuentran los económicamente sensibles, abriendo así una ventana de oportunidad para el reacomodo de carteras donde los inversionistas pueden tomar utilidades de las acciones tecnológicas y reposicionarse en empresas que pertenezcan a los sectores que se verán mayormente beneficiados de la recuperación económica.