Dos cosas diferentes

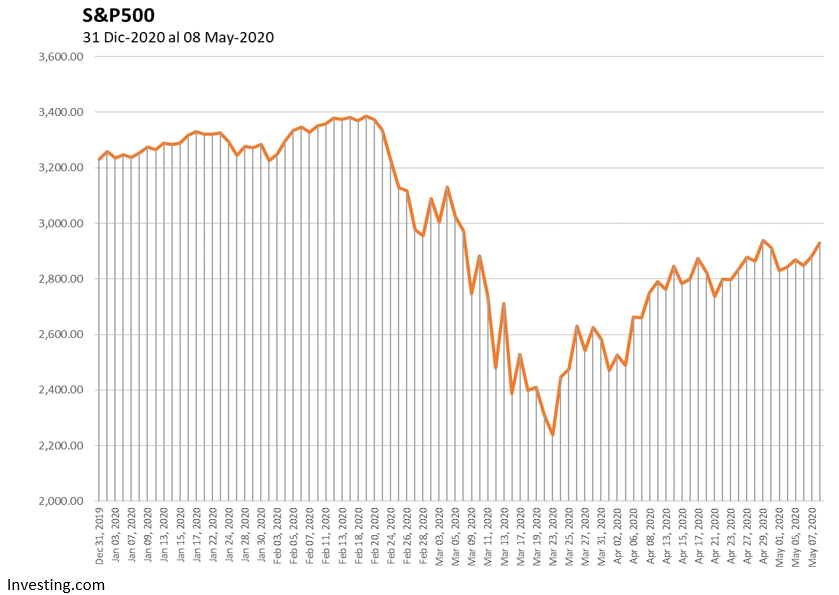

En medio de la peor crisis de los últimos 100 años, el S&P y Nasdaq se encuentran a tan solo 14.5% y 7.5% de su máximo histórico, respectivamente.

En las últimas semanas los participantes del mercado han observado cómo a pesar de que las cifras económicas han presentado un deterioro importante, las bolsas de valores (particularmente los índices accionarios de EUA) han continuado al alza borrando así gran parte de las pérdidas en el año.

Este comportamiento en sentido contrario entre la economía real y la bolsa de valores se hizo más notorio el viernes pasado. A pesar de haberse publicado el peor dato de empleo en EUA desde 1948, llevando la tasa de desempleo a niveles de 14.7% con una pérdida de 20.5 millones de empleos, el índice S&P terminó la jornada con un rendimiento de +1.69%.

Lo anterior se puede explicar por las siguientes razones:

- Como se ha comentado en ediciones anteriores, la respuesta por parte de bancos centrales y gobiernos, (particularmente de países desarrollados) en el sentido de brindarle a la economía mundial los estímulos suficientes para garantizar una recuperación económica ordenada, aportó confianza a los inversionistas.

En el caso particular de la Reserva Federal, se anunció la compra de deuda corporativa, bonos municipales, ETF’s e incluso bonos “basura” con el fin de contribuir a la estabilización de los mercados. Lo anterior ha elevado el balance general del banco central a niveles cercanos de $7 billones de dólares. Asimismo, en su último comunicado, la autoridad monetaria respaldó la idea de estar dispuesta a hacer lo que sea necesario para apoyar la economía.

- Las tasas de interés se encuentran demasiado bajas. En Estados Unido el bono del tesoro de 10 años paga una tasa de 0.70% y en regiones como Europa y Japón los bonos gubernamentales pagan incluso tasas negativas. Esto obliga a los gestores de portafolios a buscar mayores rendimientos en otros activos. Por ejemplo, activos de riesgo como lo son las acciones.

- Los anuncios recientes sobre una reapertura paulatina de las economías en Europa y en EUA durante los meses de mayo y junio, así como avances en las pruebas de tratamientos y una vacuna; han contribuido al optimismo de una recuperación económica relativamente pronta. En ese sentido, es importante recordar que las bolsas de valores se mueven por expectativas y no por eventos pasados.

No obstante, hacia adelante existe aún varios riesgos. Expertos han señalado que, en caso de no descubrirse un tratamiento exitoso y distribuible a nivel mundial, una segunda oleada de contagios podría surgir durante el otoño. Asimismo, el daño ocasionado al mercado laboral no tiene precedentes. De acuerdo con la Universidad de Chicago, el 42% de los empleos perdidos serán permanentes y es incierto que tanto se tarden en recuperar el resto. Por su parte, el presidente de la Fed de Minneapolis, Neel Kashkari, estima que la tasa de desempleo pueda llegar hasta 24%.

Finalmente, si la economía real falla en mostrar una recuperación como lo anticipan los mercados, no se puede descartar que las bolsas vuelvan a tener episodios de volatilidad llevándolas a presentar ajustes.

Referencias:

Ebrahim, Y., & Khan, K. (2020, May 8). Point/Counterpoint: U.S. Stock Bulls Vs. Bears. Retrieved May 11, 2020, from https://www.investing.com/news/stock-market-news/pointcounterpoint-us-stock-bulls-vs-bears-2166318

The Economist (Ed.). (2020, May 7). The market v the real economy. Retrieved May 11, 2020, from https://www.economist.com/leaders/2020/05/07/the-market-v-the-real-economy

Krugman, P. (2020, May 2). La economía se hunde, la Bolsa sube: ¿qué está pasando? Retrieved May 11, 2020, from https://elpais.com/economia/2020-05-01/la-economia-se-hunde-la-bolsa-sube-que-esta-pasando.html

King, I., & Bergen , M. (2020, May 2). Big Tech’s Earnings Triumph Belies the Economic Pain Ahead. Retrieved May 11, 2020, from https://www.bloomberg.com/news/articles/2020-05-02/big-tech-s-earnings-triumph-belies-the-economic-pain-ahead