Recuperación en el rendimiento de los bonos tambalea a la bolsa

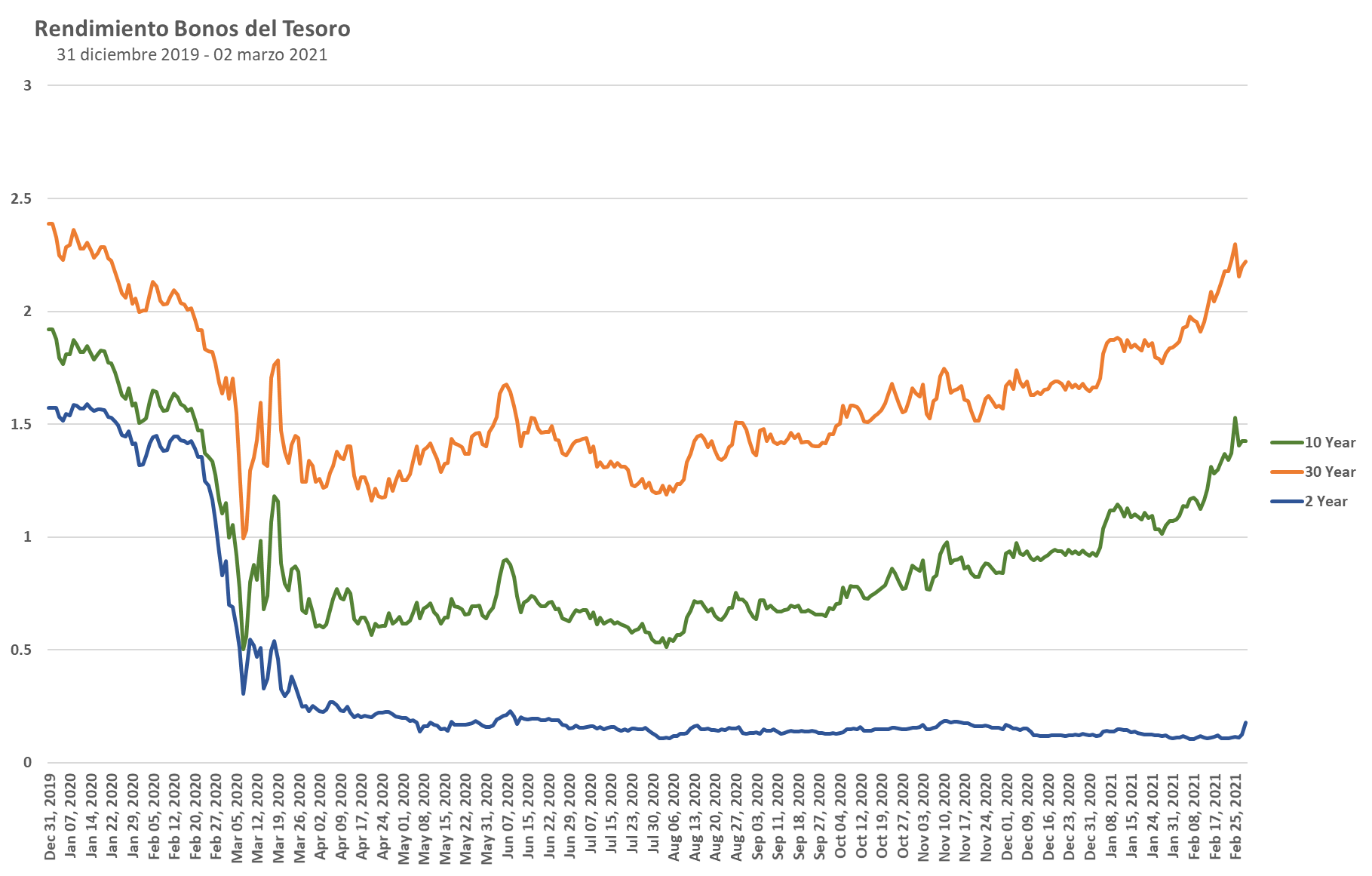

La semana pasada los mercados accionarios presentaron elevados niveles de volatilidad no vistos desde octubre. El índice Nasdaq tuvo caídas en tan solo un día de -3.5% y la paridad dólar-peso registró una depreciación de -2% semanal, llegando a tocar en su cotización máxima los $21 pesos por dólar. Lo anterior se debió a un alza importante en los rendimientos de los bonos del Tesoro (Treasuries) de Estados Unidos. El bono de 10 años alcanzó una tasa de 1.53% subiendo 25 puntos base desde su cotización una semana anterior. En el caso del bono de 30 años, este tocó niveles 2.36%, rendimiento no visto desde principios de 2020.

Los cambios en las tasas de interés pueden tener efectos tanto positivos como negativos para los mercados. Normalmente, los bancos centrales son los encargados de llevar a cabo la política monetaria de un país y definir el nivel de la tasa de referencia en esa economía. En ese sentido, la autoridad monetaria eleva tasas cuando la economía es demasiado fuerte, existe un exceso de dinero en circulación y comienza a haber evidencia de presiones inflacionarias. Y, por el contrario, cuando la economía está débil y existe poco dinero en circulación, los bancos centrales suelen recortar las tasas de interés.

Ante los avances en la vacunación y la extensión de estímulos fiscales en EUA, los mercados han comenzado a descontar un panorama de crecimiento positivo para la economía mundial. Esto ha provocado preocupaciones entre los inversionistas sobre una aparición más rápido de lo esperado en la inflación y eventualmente, la intervención de los bancos centrales para disminuir la laxitud en sus políticas. Lo anterior detonó la semana pasada la venta de bonos del tesoro y el alza en sus tasas. En el corto plazo, la subida en el rendimiento de los bonos es negativo para la bolsa. Mayores tasas en bonos implica una menor prima de riesgo por estar invertido en bolsa, motivando a inversionistas a vender acciones para comprar bonos. Asimismo, las empresas en bolsa se valúan trayendo a valor presente los flujos de efectivo futuros. Una mayor tasa de descuento implica un menor valor presente, lo cual disminuye el valor de la empresa y encarece la acción.

Ante la recuperación en los rendimientos de los bonos, el presidente de la Reserva Federal, Jerome Powell, tranquilizó a los mercados reiterando que el movimiento de alza en las tasas es algo normal y es señal de confianza del mercado en el panorama de recuperación. También repitió que, desde el punto de vista de la FED, los riesgos inflacionarios no son de consideración y por lo tanto no pretenden modificar su postura monetaria.

Mientras, la Cámara de Representantes de EUA aprobó la semana pasada el paquete fiscal de Joe Biden por $1.9 billones de dólares para continuar respaldando a la economía. Ahora solo queda pendiente que el Senado pase el paquete, lo cual podría no tardar mas de dos semanas. Este último estímulo ha sido criticado por personalidades importantes como Larry Summers, ex Secretario del Tesoro, quien argumenta que el paquete es demasiado grande y de ser aprobado podría sobrecalentar a la economía.

Por último, los participantes del mercado continuarán tomando con cautela el mensaje de la Reserva Federal y permanecerán al pendiente ante cualquier señal de repunte en la inflación.

Referencias:

McKeever, V., & Pound, J. (2021, February 25). 10-Year Treasury yield jumps to a One-year high of 1.6%, a rapid move unnerving investors. Retrieved March 02, 2021, from https://www.cnbc.com/2021/02/25/us-bonds-treasury-yields-rise-ahead-of-fourth-quarter-gdp-update.html