Saudi Aramco: La empresa más rentable del mundo sale a bolsa

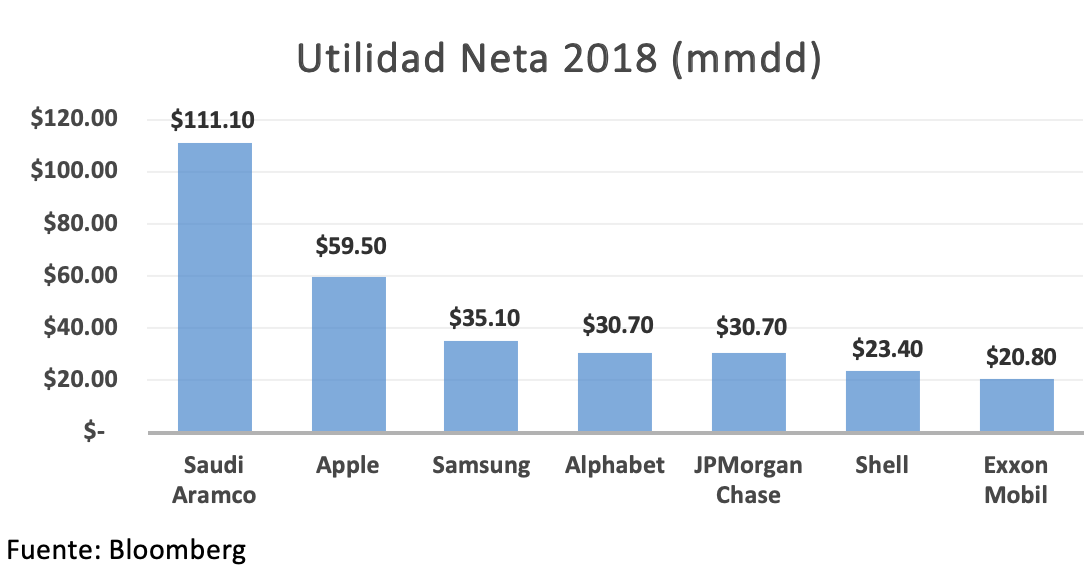

En los próximos meses la empresa petrolera estatal de Arabia Saudita, Saudi Aramco, saldrá a bolsa en lo que pudiera convertirse la oferta pública inicial (OPI) más grande en la historia. Ubicada en la ciudad de Dhahran, es la mayor empresa productora de crudo a nivel mundial produciendo más de 10 mil millones de barriles diarios. Cuenta con reservas comprobadas de 270 mil millones de barriles, suficientes como para mantener su ritmo de bombeo durante los próximos 50 años. Asimismo, la petrolera saudí es la empresa más rentable del mundo. El año pasado reportó ingresos netos por $111 mil millones de dólares; más que Apple, Google y Exxon Mobil combinados.

La decisión del OPI se dio a conocer en 2016 junto con un plan de transformación nacional anunciado por el Príncipe Mohammad Bin Salman. Con esto, el estado busca reducir para 2030 la dependencia del país hacia el petróleo, a través de la captación de capital para el desarrollo de otras industrias e incluso energías renovables.

Inicialmente, el Príncipe había estimado la valuación de la empresa en $2 billones de dólares, sin embargo, tras menores estimaciones por parte de bancos extranjeros, Arabia Saudita terminó por valuarla entre $1.6 y $1.7 bdd. La valuación incluye un pago de dividendo anual por $75 mmdd, lo que implica un rendimiento por dividendo entre 4.4% y 4.7%. Debajo del 5% de Exxon Mobil y 6.4% de Shell.

Ante esto, la oferta pública se dará únicamente entre el público inversionista local. Los eventos de roadshow en Canadá, EUA, Europa y Japón fueron cancelados. De acuerdo con reportes de Sanford C. Bernstein, la valuación de la empresa sigue pareciendo poco atractiva para los inversionistas extranjeros. Bank of America Corp. estimaba la valuación en $1.3 bdd mientras que BNP Paribas tenía un estimado de $1.42 bdd.

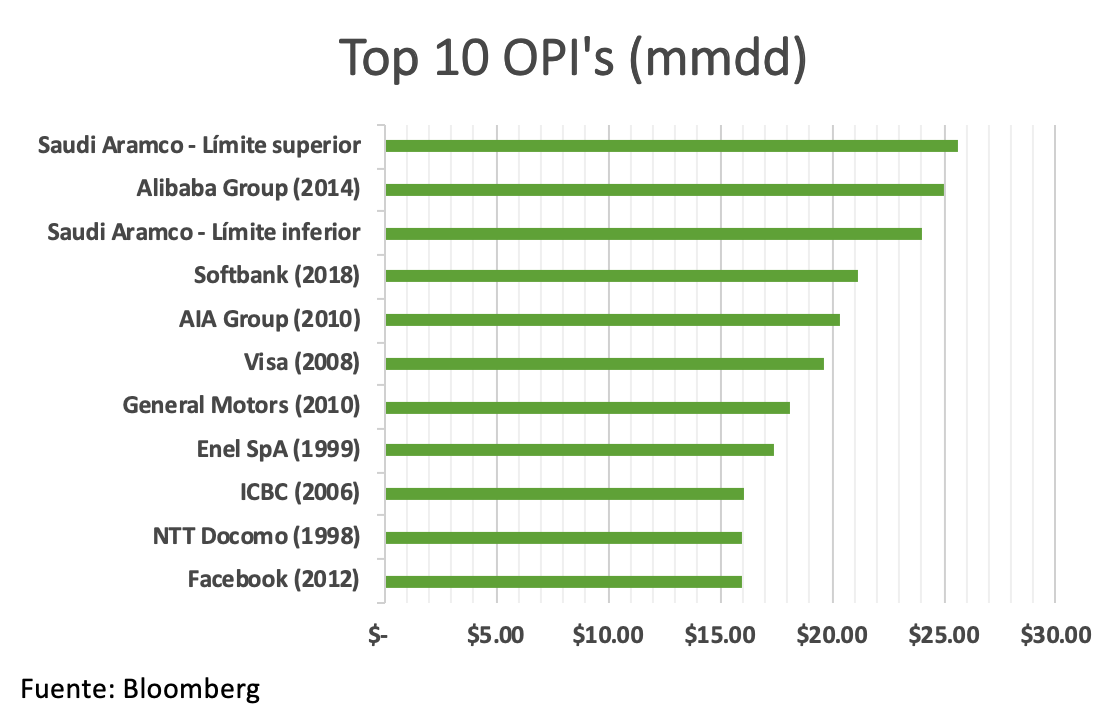

Aramco tan solo pondrá a la venta el 1.5% de sus acciones en la bolsa local, Tadawul. Se espera las acciones salgan a un precio entre $30 y $32 riales ($8.5 dólares). En caso que las acciones se coloquen en el rango alto, la empresa superaría los $25 mmdd recaudados por Alibaba en su salida a bolsa en 2014.

En ese sentido, el éxito del OPI dependerá de manera importante de inversionistas locales y de las familias más ricas del país. Ante preocupaciones por la falta de liquidez que pudiera haber en el mercado, las autoridades saudíes relajaron lo límites de crédito y fondos locales han reducido las posiciones de sus portafolios para poder comprar acciones de Aramco.

Hacia delante, a pesar del optimismo que la colocación de acciones pueda generar, los inversionistas estarán evaluando los diferentes riesgos que giran alrededor de la estatal petrolera. De acuerdo con la OPEP, la demanda de petróleo a nivel mundial caerá 1.34 millones de barriles diarios para 2020, -4.5% respecto al 2019 y espera esta tendencia continúe a medida que los países desarrollados utilicen cada vez más energías renovables. Por otra parte, inversionistas institucionales han reportado la intención de reducir sus activos petroleros debido a las emisiones de gases de efecto invernadero que generan y a menores rendimientos. Finalmente, tras los ataques terroristas a instalaciones de Aramco en septiembre pasado, los riesgos geopolíticos han cobrado relevancia y expuesto la vulnerabilidad de amenazas militares.

Referencias:

Martin, M., Blas, J., & Narayanan, A. (2019, November 2). Aramco Starts IPO With Prince’s Economic Vision at Stake. Retrieved November 24, 2019, from https://www.bloomberg.com/news/articles/2019-11-03/saudi-capital-market-regulator-approves-aramco-ipo-k2ijnnsq.

Martin, M., & Blas, J. (2019, November 17). Aramco’s IPO Becomes a Saudi Affair as London Roadshow Scrapped. Retrieved November 24, 2019, from https://www.bloomberg.com/news/articles/2019-11-17/aramco-seeks-1-71-trillion-valuation-in-world-s-biggest ipo?cmpid=BBD111819_MKT&utm_medium=email&utm_source=newsletter&utm_term=191118&utm_campaign=markets.

Del Puerto, J. M. (2019, November 23). Aramco: todas las claves de una salida a bolsa que pasará a la historia. Retrieved November 24, 2019, from https://www.invertia.com/es/noticias/opvs/20191123/aramco-todas-las-claves-de-una-salida-a-bolsa-que-pasara-a-la-historia-315102.

Horowitz, J. (2019, November 9). Saudi Aramco, tan cerca y tan lejos de la gloria bursátil. Retrieved November 24, 2019, from https://expansion.mx/mercados/2019/11/09/saudi-aramco-encontrara-3-piedras-en-su-camino-en-su.