Netflix Bajo Presión

Tras un crecimiento espectacular en los últimos 17 años en términos de generación de utilidades y aumento en el precio de sus acciones, el gigante del entretenimiento por medio de streaming comienza a enfrentarse a serios retos para continuar con su desempeño histórico.

La incertidumbre sobre el futuro de Netflix cobró fuerza durante el verano pasado cuando la empresa publicó cifras sobre el número de sus suscriptores. Durante el periodo abril-junio 2019, presentó una pérdida de 123,000 suscriptores en Estados Unidos; esta es la primera vez en ocho años que Netflix reporta una caída en este rubro. Asimismo, la semana pasada se publicó el reporte corporativo correspondiente al tercer trimestre del 2019, a diferencia del anterior, durante los meses julio-septiembre, la empresa logró un incremento en EUA y a nivel internacional de 520 mil y 6.8 millones de suscriptores, respectivamente. No obstante, estos números fueron inferiores a los 800 mil y 7 millones que los analistas esperaban.

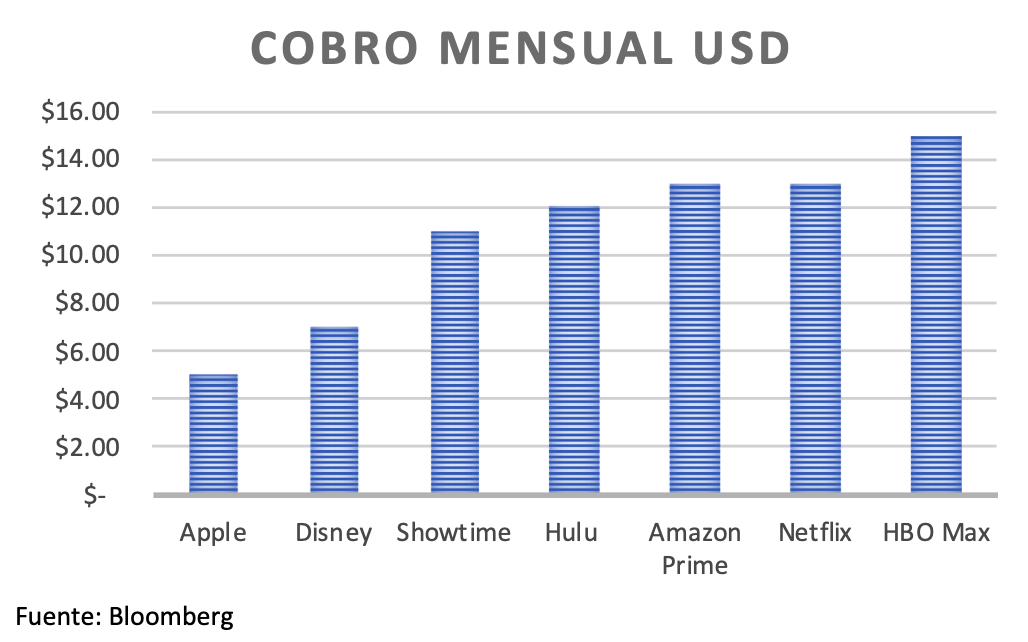

Lo anterior se explica por una mayor competencia de plataformas como Amazon Prime, HBO Max y Hulu. Asimismo, empresas como Apple y Disney recientemente anunciaron el lanzamiento de sus servicios de streaming. Apple cobrará $4.99 dlrs al mes por el servicio y usuarios de iPhone, iMac o Apple TV tendrán un año gratis. Por otro lado, Disney cobrará $7.00 y llegó a un acuerdo junto con Verizon para que los clientes del carrier que tengan contratado internet ilimitado disfruten también de un año gratis. Actualmente Netflix cobra $13.00 dlrs al mes.

Los desafíos para Netflix no solo son externos. Ante el esfuerzo por desarrollar nuevos contenidos originales, la empresa se ha visto obligada a fondear sus producciones a través de deuda. Actualmente, su deuda de largo plazo asciende a $12.5 mmd y apenas la semana pasada anunció que próximamente hará una nueva emisión de bonos por $2 mmd.

Aunado a lo anterior, algo que especialmente preocupa a los inversionistas es el ritmo al cual la empresa está quemando efectivo. En los últimos 12 meses, Netflix ha gastado $13.6 mmd en programación y promedia un flujo de efectivo negativo de $2.7 mmd por trimestre.[1] Es decir, está gastando más dinero de lo que recibe por cuotas de suscripción y otros ingresos.

Hacia delante, Disney podría ser el competidor más fuerte ante el argumento que quizá tenga el mejor modelo de negocio para el streaming. En vez de acudir al mercado de deuda para pedir dinero prestado, solo estará monetizando su contenido ya existente y podrá obtener liquidez a través de los activos que actualmente tiene.

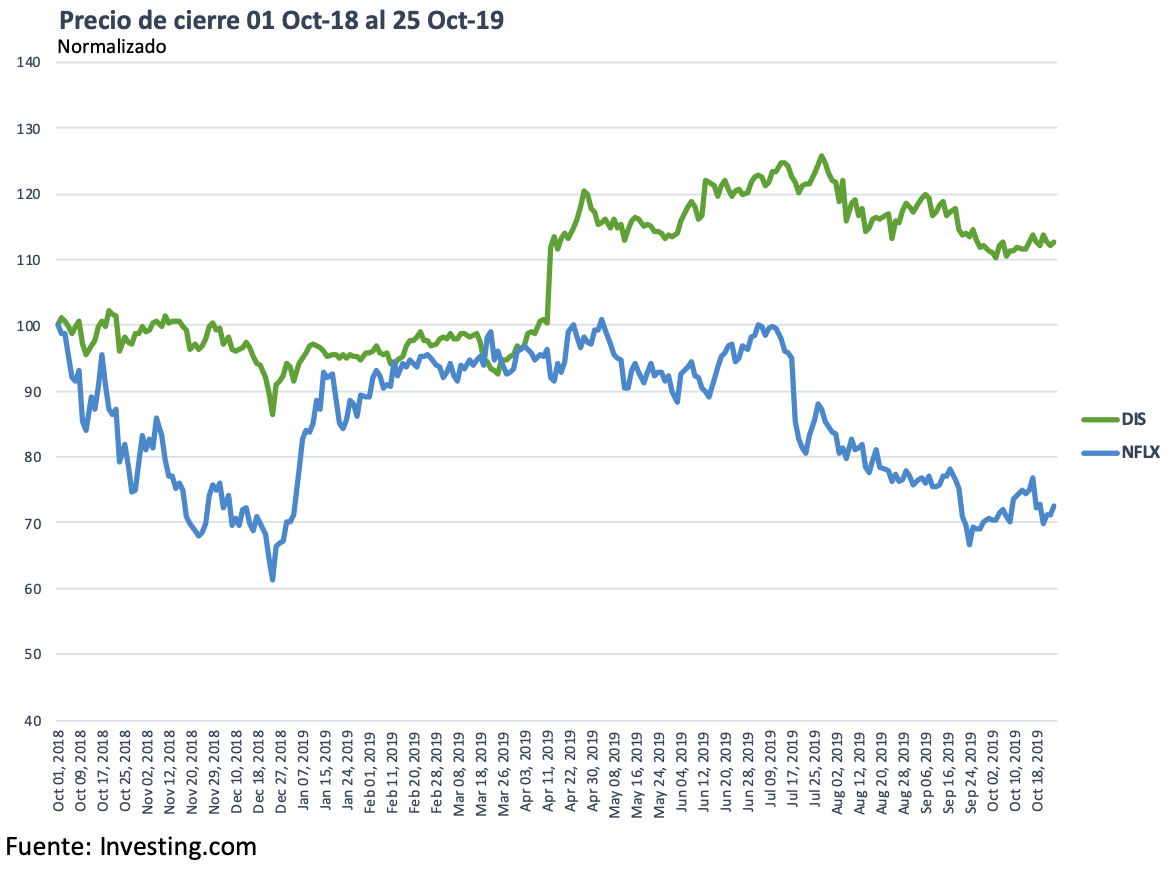

De julio a la fecha las acciones de Netflix han caído 30%. Será importante que en el corto plazo la empresa logre mantener un crecimiento moderado en el número de suscriptores, al mismo tiempo que se perfile en reducir su flujo de efectivo negativo. De lo contrario, sus acciones continuarán viéndose presionadas.

Referencias:

Ovide, S. (2019, October 16). Netflix Approaches Critical Test of Its Viability. Retrieved October 27, 2019, from https://www.bloomberg.com/opinion/articles/2019-10-16/netflix-earnings-streaming-service-approaches-test-of-viability.

Linnane, C. (2019, October 21). Netflix to Sell Another $2 Billion of Junk Bonds as it Raises Funds to Fight its Competition. Retrieved October 27, 2019, from https://www.barrons.com/articles/netflix-to-sell-another-2-billion-of-junk-bonds-as-it-braces-for-onslaught-of-competition-51571690323.

Liedtke, M. (2019, October 17). Netflix Heads Into Showdown With Slowing Subscriber Growth. Retrieved October 27, 2019, from https://time.com/5702957/netflix-subscriber-growth/.

[1] Netflix Approaches Critical Test of Its Viability (Ovide, 2019).